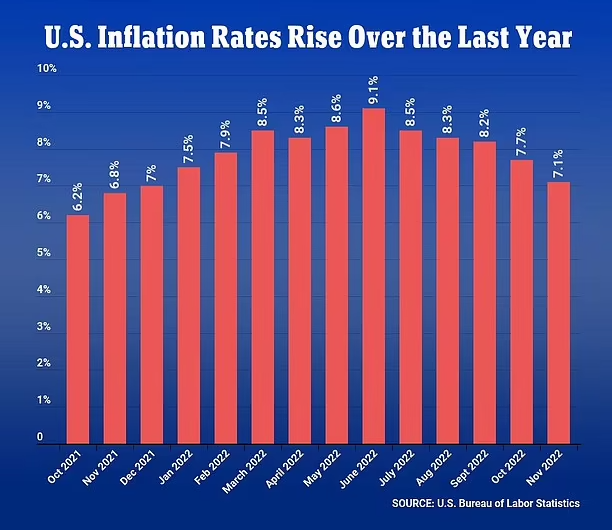

美国劳工部周二(12月13日)公布的数据显示,11月消费者物价涨幅低于预期,消费者价格指数(CPI)同比上涨7.1%。这是通货膨胀开始缓和的最新迹象。

根据劳工部公布的数据,美国物价的增幅逐月明显放缓。衡量商品和服务的CPI在11月份较10月份仅上涨0.1%,较去年同期上涨7.1%。接受道琼斯调查的经济学家此前预计11月份CPI环比增长0.3%,同比增长7.3%。

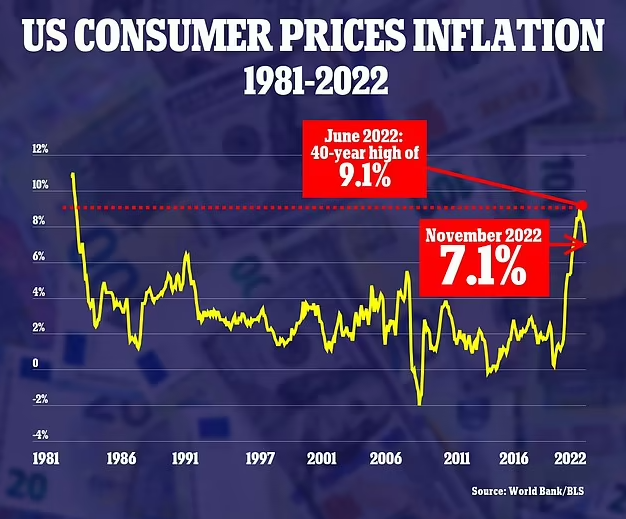

11月份CPI的同比增长值(7.1%)虽然远高于美联储2%的健康通胀目标,但这是自2021年底以来最慢增速。

CNBC报导,海军联邦信贷联盟(Navy Federal Credit Union)的企业经济学家罗伯特‧弗里克(Robert Frick)说:“通货膨胀降温将提振市场,并为美联储加息减轻压力,但最重要的是,这意味着那些经济上受到价格上涨压制的美国人开始得到真正的缓解。这对低收入的美国人来说尤其如此。”

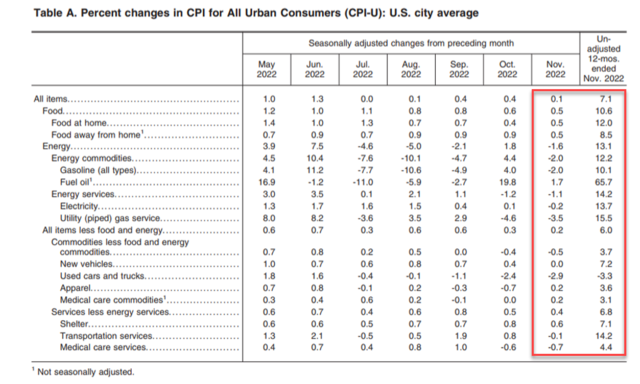

去除波动较大的食品和能源价格,核心CPI在11月环比增长0.2%,同比增长6%,分别低于经济学家的预测数值0.3%和6.1%。核心CPI在9月份同比增长6.6%,创下自1982年8月以来的最大涨幅。

能源价格的下降有助于抑制通货膨胀。11月能源指数环比下降了1.6%,部分原因是汽油价格下降了2%。能源指数比2021年11月高出13.1%。

然而,食品价格仍在增加,环比上涨了0.5%,同比增长10.6%。

美联储今年已经以1980年代初以来最快的速度提高了基准利率,以应对通货膨胀。

劳工部周二发布CPI报告的当天,负责制定利率的“联邦公开市场委员会”正召开为期两天的会议。市场普遍预计,美联储不会考虑周二发布的CPI数值,仍将在周三宣布加息0.5个百分点,使利率达到4.25%和4.5%之间,这是2007年12月以来的最高水平。

二手车价格11月下降了2.9%,比一年前下降了3.3%。就在今年2月份,二手车和卡车指数同比增长了40%以上。医疗保健服务费用环比下降了0.7%,同比增长了4.4%。

美国总体CPI在2022年6月达到9.1%的峰值,此后一直在缓慢但稳定地下降。

《华尔街日报》报导,随着抵押贷款利率的上升,房屋销售已经下降。

凯投宏观首席美国经济学家保罗·阿什沃思(Paul Ashworth)说,住房成本的缓解和商品价格上涨步伐的放缓,可以减轻通货膨胀的一些压力。因此,在未来6到12个月,即使没有工资增长的缓和,核心通胀率也会大大下降。

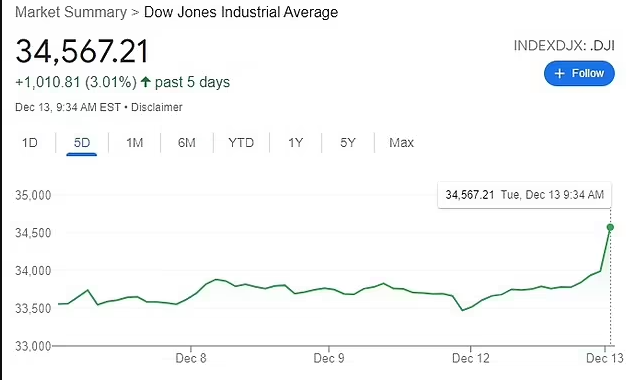

受到数据影响,美股期指应声大涨,道琼期指一度大涨700点,史坦普500指数期指涨约3%,那斯达克100更涨逾4%。

11月美国CPI数据真那么好?魔鬼藏在细节中

本周二公布的11月美国CPI同比增速低于各家华尔街大行的预期水平,创今年内最低增速,还创新冠疫情爆发以来最大的CPI环比和同比月增速降幅。核心CPI的环比和同比增速也都低于预期。

这样看来,11月CPI真是一份能让市场放心通胀终于放缓、美联储有余地放缓加息的“好”数据。但到底是不是真那么美好?英语有句成语“魔鬼藏在细节中”,剖开细节看一看,应该能发现问题。

分项数据显示,11月CPI意外继续增长放缓,主要源于能源成本和二手车的价格下跌。

经济学家认为核心CPI比CPI能更好地体现基础通胀水平,而核心CPI的统计中剔除了波动较大的食品和能源价格。单看被剔除的这两块,尤其是能源,11月的确有明显波动。11月CPI中的食品指数月环比增长0.5%,增速低于10月的0.6%,而能源指数从10月的增长1.8%变为下降1.6%,10月上涨4.0%的汽油指数11月转而下跌2.0%。

11月核心CPI环比增长0.2%,创去年8月以来最低增速。核心CPI的重要构成部分、贡献三分之一CPI的住房指数11月环比增长0.6%,为四个月内最低增速,低于10月增速0.8%,但已经是CPI增长的最主要推手。其他的分项指数涨跌不一。11月通信指数涨1%,机动车保险涨0.9%,休闲娱乐涨0.5%,而医疗保健跌0.5%,医院及相关服务跌0.3%,处方药跌0.2%。

值得注意的是,不计环比增0.5%的食品和增0.7%的住房,很难发现任何通胀的景象,即使是11月重回增长的分项指数,也增幅很小。比如:

二手车指数11月下跌2.9%,较10月的2.4%跌幅扩大,为连续第五个月下降。

新车11月零增长,10月增长0.4%。

能源11月跌1.6%,10月涨1.8%。

汽油11月跌2.0%,10月涨4%。

燃油11月涨1.7%,10月涨19.8%。

医疗保健服务成本11月创纪录地下降0.7%,10月降0.6%。

服装11月涨0.2%,10月跌0.7%。

医疗保健大宗商品11月涨0.2%,10月零增长。

金融博客Zerohedge还评论提到,鉴于M2货币供应的滚动波动很大,让人怀疑通胀会不会继续下滑。

衡量通胀路径的关注点转移到住房以外核心服务

上周华尔街见闻文章提到,在前瞻CPI时,巴克莱认为要留意剔除住房的核心服务通胀。因为美联储主席鲍威尔上上周在讲话中特别提到,剔除住房的核心服务,称它“可能是理解未来核心通胀演变的最重要类别”。他还提到了和劳动力市场密切相关的住房以外服务业,称“因为薪资组成了提供这些服务的最大一类成本,劳动力市场掌握着理解该类别通胀的钥匙”。

媒体估算,11月住房以外的服务价格明显加速下降。

而德意志银行的首席美国经济学家Matthew Luzzetti评论称,我们仍然可以看到很多的通胀下降,但问题是,这能否就能让通胀从现在的水平回到3%。他认为,更困难的事,如何从3%回落到2%。

媒体称,经济学家普遍预计,核心商品通胀和房产市场的指标将继续温和增长,并在明年转降,但在判断总体价格压力的路径时,目前的焦点已经越来越转变为核心服务通胀。而鉴于薪资是服务供应商的重要成本构成部分,薪资和劳动力市场料将成为美国通胀道路的主要决定因素。

迄今为止,美国的劳动力市场在缓慢降温,总体仍很强劲。这种劳动力市场的韧性支持了需求,仍外界更担心美联储不得不为遏制高通胀而更大力紧缩。但也有人认为,劳动力市场的强劲是美联储可能成功软着陆、不会引发衰退的证据。

而在CPI公布当天,本周二还公布了薪资数据,显示11月美国通胀调整后平均时薪环比增长0.5%,同比下降1.9%,已经连续20个月同比下滑。Zerohedge讽刺地评论,可是汽油价格自6月达到巅峰后一直在下跌,美国经济还很强,不是吗?

CPI公布后美股涨势有限

本周二公布11月CPI前,摩根大通分析师预计,如果CPI同比增速在7.0%到7.2%,美股指标普500指数将大涨4%到5%。

11月CPI公布的增速7.1%果然落在了这一区间,但标普并未如此大涨,开盘不到半小时刷新日高时,日内涨近2.8%,此后逐步回落,午盘刷新日低时几乎回吐所有涨幅。

市场的反应可能显示出,在本周三美联储公布货币政策决议前,投资者在观望。一些投资者对现在就欢庆CPI持谨慎态度。

Quilter Cheviot的固定利率研究主管Richard Carter称,虽然对抗通胀的战争正在发生转变,但我们距离宣告胜利还有很长的路要走,美联储将在一段时间内保持鹰派立场,即使它确实可能导致经济衰退。

Susquehanna International Group的衍生品策略联合主管Chris Murphy评论称,我认为鲍威尔不想要反弹。他已经对经济和企业收益造成了多大的损害,还有待观察,因此目前还很难看到太大的上涨空间。